去年陆金所宣布停止网贷业务,一直传言的上市传闻最终落地。北京时间10月8日,陆金所控股正式向美国证券交易委员会(SEC)递交招股说明书,拟在纽交所上市,代码为“LU”。这也是继蚂蚁科技、京东数科之后,今年以来国内第三家将要上市的金融科技巨头。

IPO进程终落定

作为平安集团旗下首家孵化的金融独角兽,陆金所多年前就已有传闻筹划上市,其上市时间也一直备受业内关注。

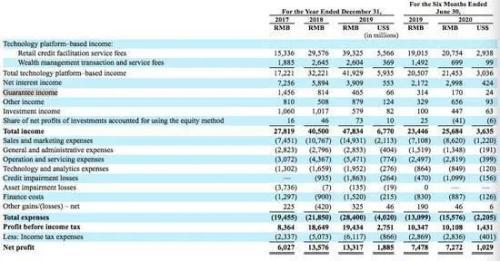

据整理发现,2014年5月,当时就传言陆金所将分拆上市,其估值高达千亿元。2015年12月,陆金所董事长计葵生首次回应称,陆金所最快将于 2016 年下半年在港上市。2016年3月,平安集团2015年度业绩发布会上,集团总经理任汇川透露,陆金所将不早于当年下半年启动上市计划;同年5月,陆金所董事长兼CEO计葵生在接受采访时表示,由于市场动荡和监管问题,陆金所IPO(首次公开招股)可能将推迟到2017年。此后的上市传闻,陆金所再也没有正面回应。直到 2019年3月,陆金所大股东平安集团称,陆金所目前资金充足,暂时没有急迫的IPO压力。面对舆论不时的上市追问时,陆金所的回应均是“不予置评”。过去5年,中国一批P2P网贷平台及金融科技公司赶赴海外上市,宜人贷、拍拍贷、信而富等网贷平台都实现了海外上市,然而已完成C轮融资的行业老大陆金所,上市之路却一直在准备当中。事实上,陆金所的IPO进程受限于诸多现实考量,据报道称,陆金所之所以迟迟未上市,一方面是网贷监管政策不明,相关业务是否合规无法明确;另一方面,转型路径未明,使得IPO的进程难以确定。如今已定义为“技术驱动型个人金融服务平台”的陆金所,曾在P2P行业占下龙头位置。但自发布网贷监管“三降”要求,国内的P2P公司便纷纷开始了P2P业务的清理,陆金所在上市前必须要完成对其网贷业务的存量清理。有研究报告指出,申请消费金融牌照是网贷平台转型的可行方案,而牌照迟迟未落地,影响了陆金所上市进程。今年4月,由陆金所控股关联公司持股70%的平安消费金融公司开业,被市场认为扫除了其上市的最为重要的一道“持牌”障碍。作为与蚂蚁科技、京东数科等金融科技公司并列的独角兽,陆金所的上市备受瞩目。根据陆金所在10月8日发布的招股说明书数据显示,2019年陆金所控股收入为478亿元,净利润133亿元,净利润率达到了惊人的27.8%,可谓“实力吸金王”。根据招股书数据显示,2020年上半年陆金所收入达到257亿元,净利润73亿元,2017年-2019年陆金所的净利润复合增长率近50%,其增长实力由此可见一斑。从业务上来看,陆金所控股目前主要有两大业务---零售信贷和财富管理,前者主要基于“平安普惠”展开,后者则基于“陆金所”展开。据招股说明书资料显示,截止2020年6月30日,陆金所控股管理贷款余额5194亿元,位列市场第二,累计借款人数1340万;在财富管理方面,陆金所控股管理客户资产规模3747亿元,位列市场第三,活跃投资者人数达到了1280万。从具体业务来看,信贷业务方面,陆金所控股主打大额借贷。截至2020年中,平安普惠平均无抵押借款规模为14.65万元,有抵押平均借款规模为42.24万元,远高于大部分同类企业。实际上,这也反映出陆金所的客户等级更偏向于“高净值人群”的特点。不过,在资产质量方面,今年以来受疫情影响贷款逾期率仍然上升明显。资料显示截至2020年6月30日,无抵押贷款30天以上逾期率为3.3%,有抵押贷款30天以上逾期率为1.4%,相比2019年皆有所上升。不过,从目前公开的三季度数据来看,随着国内疫情的平复,三季度贷款逾期率在逐渐下降,逐步接近之前的水平。

财富管理方面,陆金所的理财产品已经覆盖资管计划、银行、私募、信托、保险等合计超过8600种产品门类。其人均客户资产已经达到了8000元。总的来看,作为一家创业型金融科技企业,陆金所仅用了不到10年的时间,就已经具备如此体量规模,其所取得的成绩可谓亮眼。

一路背靠大树乘凉

能取得如此成绩,与平安的扶持分不开。陆金所在其招股书中提到,目前平安持有陆金所42.3%的股份,是陆金所的最大机构股东,作为大股东,平安与陆金所业务联系密集。

从收入来看,陆金所除了通过为平安集团,提供包括贷款账户管理、线上财富产品管理及技术支持等服务获得收入之外,还通过平安获得投资收入和利息收入,可以说平安就是陆金所早期发展中最重要的客户。

反映在数据上,2019年平安生态为陆金所提供的新增贷款,就占到了其总新增贷款额的40.1%;在客户财富资产管理方面,2019年陆金所管理的平安客户财富资产超过千亿规模。对于平安的扶持作用,陆金所并不讳言。陆金所在招股书中表示:“国内外很少有同类机构像陆金所这样背靠平安这样强大的综合性金融集团。”换言之,平安的“大粗腿”也算是陆金所的重要优势之一,对于陆金所而言,其开辟的轻资产运营模式,也为其带来了诸多好处。具体来说,陆金所自己不出资,它的平台贷款资金基本上都来源于外部银行。资料显示,截至2020年6月30日,贷款资金中99.3%来自第三方,理财产品100%来自第三方机构。截至今年6月30日,公司承担的信用风险敞口仅为2.8%,零售信贷业务和资产管理业务的信用风险主要由合作伙伴承担。除了分摊风险之外,撮合贷款还有利于陆金所的独立发展。资料显示,截止2020年前六个月,陆金所收入仅3.4%来自平安,可见陆金所在收入层面上已经实现了“基本独立”。作为一家起家P2P网贷的企业,陆金所在招股书中对网贷业务做了专门说明。相关资料显示其网贷客户总资产已经从过去的72.9%下降到了12.8%,陆金所已经逐渐退出了网贷业务。不过从陆金所的收入结构来看,其仍旧难脱放贷发展的旧窠臼。蚂蚁集团、京东数科、陆金所聚首资本市场

陆金所递交招股文件,意味着今年第三家金融科技巨头将登陆资本市场。就在此前,另两家中国金融科技代表蚂蚁集团与京东数科也分别递交上市申请。

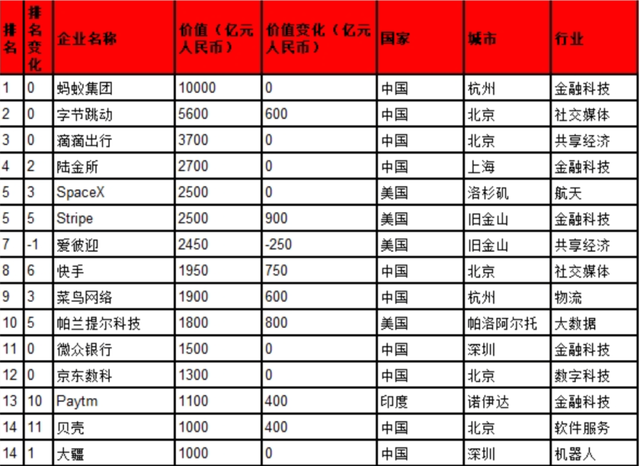

2020年中国金融科技独角兽不约而同按下IPO按钮。综合来看,目前非传统金融机构市场中,金融科技企业综合实力蚂蚁集团与陆金所控股将分别排名第一、第二。与前两者相比,京东发力点在于“技术”,其优势体现在全产业链金融上。目前三家公司都处于快速增长阶段,平均复合增长率都高于30%。陆金所控股整体营收与蚂蚁仍有差距,与京东数科却拉开了倍数优势。今年8月发布的《2020年胡润全球独角兽榜》以全行业排名来看,蚂蚁集团以人民币1万亿市场价值拔得头筹(金融科技分榜第1),陆金所控股以人民币2700亿元排名第4(金融科技分榜第2),京东数科以人民币1300亿元位居第12(金融科技分榜第5)。金融科技市场已经形成头部市场优势,以蚂蚁和京东数科为代表的TechFin公司,在流量、场景、科技应用上优势更为突出,陆金所的策略是差异化打法。从招股文件来看,更聚焦中产及以上人群,提供专业大额的信贷及理财服务。

招股书文件显示,陆金所控股专注于规模大但未被充分服务的中产阶层及富裕人群客户市场,通过两个中心枢纽:零售信贷和财富管理,辐射百余金融机构,为投资者提供复合其风险偏好和个性需求的贷款和理财产品。陆金所自身强调“强金融”的科技能力。例如,在零售信贷方面,陆金所控股旗下平安普惠有15年的服务经验,积累了大量的借款用户专有数据,基于此建立了专有的风险定价模型,每个借款人包含6000多个预测变量,1063个关键变量,其中92%的变量数据为信贷和金融数据,消费和行为数据占比仅8%,辅助提升高质量借款人的识别和审批效率。从逾期率来看,平安普惠表现不错。近3年,平安普惠担保贷款提供的DPD 30+逾期率保持在0.7%以下,市场同期水平为1.9%以下。不少市场人士认为,头部公司短时间相继登陆资本市场,对行业整体发展将形成示范效应,一方面金融科技行业在经历了一段时期的调整后热度再燃,但对已上市的金融科技概念股而言,或将面临被市场重新估值的挑战。